ご存知ですか?平成27年度から所得税率が従来の6段階から7段階へと細分化され、高額所得者は従来よりも多くの税金を納める事になりました。ということは手元に残るお金、使えるお金の差は一帯どのくらいの金額になるのでしょうか?今回は年収800万 vs 1,200万をモデルケースに、税率が異なる2つの年収差を検証、使えるお金(可処分所得)の違いを比較したいと思います。

まずは使えるお金(可処分所得)って?から

使えるお金=可処分所得とは「手元に残る(自由に使える)お金」のこと。簡潔に説明すると、給与を受け取っている会社員であれば「(税金等が差し引かれた後の)手取額」、自分自身で事業を営んでいる人であれば「(税金等が差し引かれた後の)利益額」が可処分所得に該当します。可処分所得というのは、仮に同年収であったとしても、様々な条件次第で異なる結果になります。実際に検証・確認していきましょう。

年収800万円 vs 1200万円。可処分所得の差額を検証してみる

今回の比較検証の前提条件とその根拠は以下の通りです。

①どの場合も給与から得た収入とし、それ以外の収入はないものとします

②どの場合も雇用保険は対象外とします

③どの場合も介護保険の対象とします

④どの場合も全国保険協会(協会けんぽ)の佐賀支部に属しているものとします

⑤所得税の計算における所得控除額は社会保険料控除と基礎控除のみとします

⑥どの場合も住民税の計算における前年所得は今回の所得と同額とします

⑦どの場合も1年間の給与変動はないものとします

⑧上記以外の条件は加味しないものとします

検証を開始!

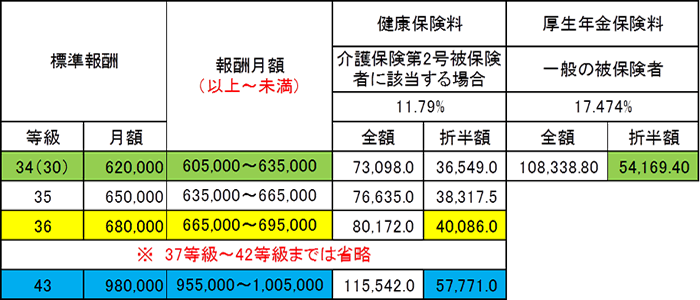

最初に社会保険料の計算から行います。年収800万円と年収1,200万円を月額に換算すると、年収800万円であれば月額は約66.6万円。年収1,200万円であれば月額は100万円となります。これを以下の表にあてはめて、健康保険料と厚生年金保険料を確定させます。

平成27年4月分からの健康保険・厚生年金保険料額表 佐賀県(一部抜粋)

※平成27年4月時点で、全国で最も高い保険料率である佐賀県の保険料例で検証してみます。

年収800万円の場合は月額約で66.6万円なので、報酬月額が「665,000円以上~695,000円未満」の36等級(黄色の塗りつぶし)に該当することが分かります。健康保険料は従業員と使用者(会社側)が全額の保険料を半分ずつ負担する「労使折半」となるので、検証の前提条件③から介護保険の対象となり、「介護保険第2号被保険者に該当する場合」の「折半額」に該当する「40,086円」が1ヶ月に納めるべき健康保険料になります。

同様の方法で年収1,200万円の場合は月額で100万円のため、報酬月額が43等級(水色の塗りつぶし)に該当し、「57,771円」が1ヶ月の健康保険料である事が分かります。

次に黄緑色の塗りつぶしに注目して下さい。等級で見ると「34(30)」となっている事が分かります。これは健康保険料の等級は「34等級」、厚生年金保険料の等級は「30等級」である事を意味しています。ここで重要なポイントは、健康保険料の等級「35等級」からは、厚生年金保険料の等級が記載されていない点です。

厚生年金保険料の最大等級は「30等級」となっているため、年収800万円の場合も年収1,200万円の場合も、納めるべき厚生年金保険料は1ヶ月あたり「54,169円」で頭打ちとなります。

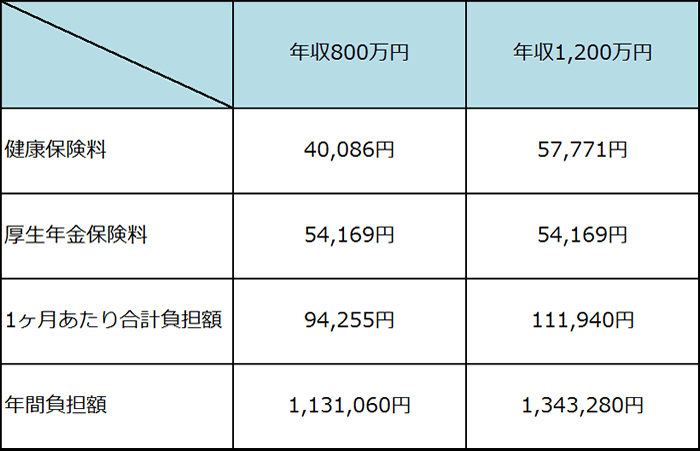

以上のような流れから、年収800万円と年収1,200万円の場合の、1ヶ月あたりの健康保険料及び厚生年金保険料は以下のようになります。

次に所得税の計算を進めていくと以下のようになります。

給与所得に対する所得税の計算結果

※④は1,000円未満切り捨て

※⑦は100円未満切り捨て

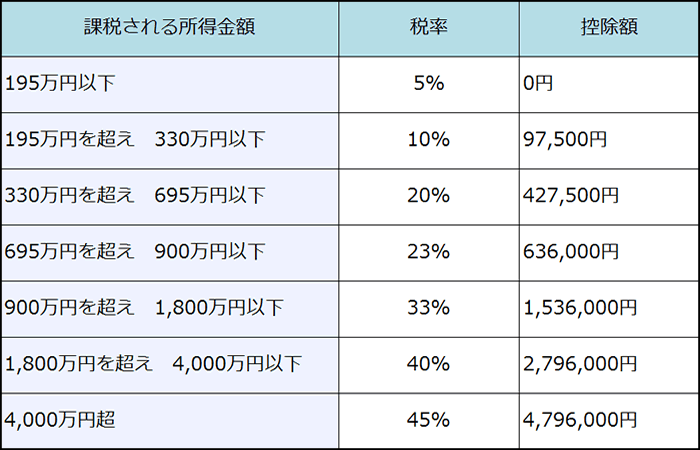

平成27年度分以降の所得税速算表

※出典元:国税庁ホームページより

年収800万円の場合は課税総所得が4,488,000円のため、上記の所得税速算表に当てはめると税率が20%、控除額が427,500円である事が分かります。

④4,488,000×20%-427,500=⑤470,100

年収1,200万円の場合も同様に当てはめてみると、税率が23%、控除額が636,000円となります。

④7,976,000×23%-636,000=⑤1,198,480

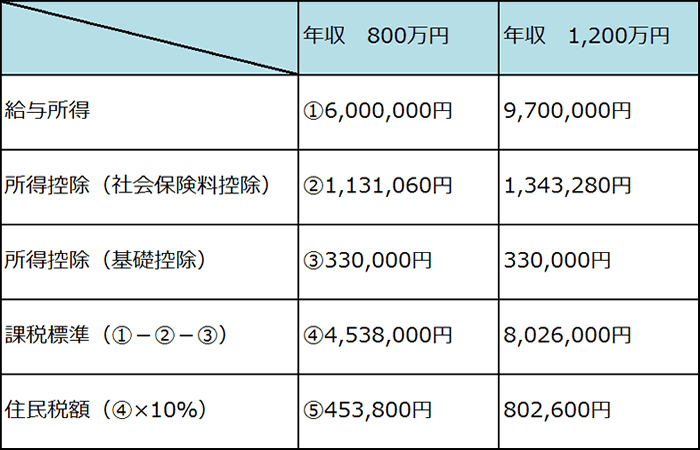

さらに住民税の計算を進めていくと以下のようになります。

給与所得に対する住民税の計算結果

※④は1,000円未満切り捨て

※住民税の税率は一律10%です

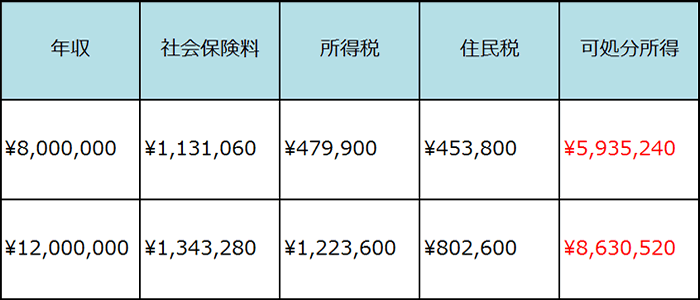

検証結果はこうなった!

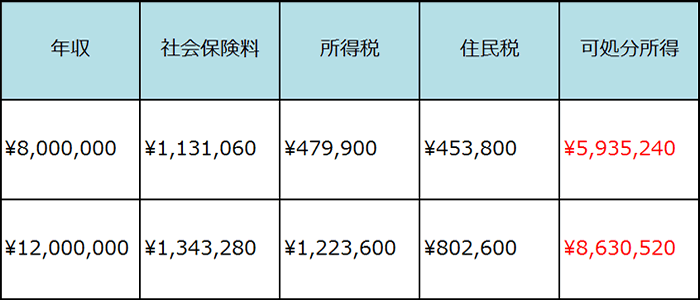

前提条件を踏まえて年収800万円と年収1,200万円の健康保険料・厚生年金保険料・所得税・住民税が算出できました。可処分所得を導き出すためにはこれらの計算が必須であり、下記の計算式で求める事ができます。

可処分所得=年収-(社会保険料+所得税+住民税)

そして計算を経て導き出された可処分所得の金額は以下の通りです。

年収800万 vs 1200万 可処分所得(使えるお金)の差は約270万!

年収800万円と1,200万円、額面だけを見ると「400万円」の年収差になりますが、可処分所得(使えるお金)という観点で検証、比較を行ってみると、その差は「約270万円」。単純に1ヶ月あたりに換算してみると「22.5万円」という差でした。

今回のまとめ

可処分所得の結果を見ても分かるように、税負担に大きな違いが生じた場合でも結果として手元に残るお金は年収に応じて多い事が分かります。この部分に関しては、ファイナンシャルプランナープランナーの立場から見てみても、課税の公平性が保たれていると言っても良いと思います。

今回は簡易計算と説明を分かりやすくするために、中小企業法人の社長さんをイメージして比較検討をしてみましたが、これが会社員や個人事業主であった場合には、同じ年収が800万円、1,200万円だったとしても、可処分所得には違いが生じます。既にお気付きの方も多いと思いますが、その理由は、検証のための前提条件、社会保険の種別(国民健康保険・国民年金)や所得の種別(事業所得・不動産所得など)が異なる事によって、負担すべき社会保険料や税金額も全く異なるためです。このような背景から、年収800万円、1,200万円といった数字だけで可処分所得を計る事はできないのです。

尚、今回佐賀県の健康保険料率を例として使用した理由は、平成27年4月時点の全国で最も高い保険料率だったからです。各都道府県によって健康保険料率が異なる点もポイントです。

可処分所得を把握する事は極めて重要です。これを機会に自身の可処分所得はいくらになるのか?を計算してみるのもありだと思います。特に住宅や自動車など、近い将来で大きな買い物を予定する方であれば、特におすすめです。

著者・SPECIAL THANKS

佐藤 元宣

独立系ファイナンシャルプランナーとして子育て世帯から年配まで幅広い年齢層と分野で様々な相談に応じている。地元秋田県でファイナンシャルプランナー普及活動や情報も積極的に発信。